При оформлении ипотечного кредита одним из условий является его страхование. Процедура страхования предусматривает защиту интересов как банков, так и самих заемщиков.

Далее расскажем, как сэкономить на страховании ипотеки, обязательно ли страхование жизни для ипотеки и где выгоднее оформить полис для разных банков

Больше всего в данном виде страхования заинтересованы банки. Дело в том, что если заемщик по каким-либо причинам утрачивает способность вовремя платить по кредиту, то банк терпит убытки. Но в случае наличия страховки потерянные доходы будут возмещены.

По этой причине зачастую банки отказывают в предоставлении ипотечного кредита тем гражданам, которые отказываются страховать свою жизнь.

В чем плюсы страхования для заемщика? Во-первых, вы не потеряете деньги при появлении третьих лиц, претендующих на право владения недвижимостью. Во-вторых, в случае нетрудоспособности или смерти заем не нужно будет выплачивать наследникам.

Но ипотечное страхование требует немалых затрат, поэтому многих интересует вопрос: как сэкономить на страховке по ипотеке? Подробнее об этом расскажем далее.

Страхование залоговой недвижимости. При данном виде страхования имущество будет защищено от убытков нанесенных стихийными бедствиями, пожарами, затоплениями, а также незаконными действиями других лиц. В случае наступления перечисленных рисков страховая компания должна выплатить компенсацию в размере причиненного ущерба, либо возместить стоимость дома/квартиры полностью. Стоит отметить, что в этом случае выплаты получает банк, а не владелец недвижимости.

Страхование ответственности. В данном случае страховщик защищает лицо от невыплаты ипотеки. Но не нужно рассчитывать, что страховая компания погасит за вас долг. Как это работает: заложенная квартира будет продана, и если средств будет недостаточно, чтобы рассчитаться с банком, страховщик выплатить недостающую сумму.

Страхование титула. Этот вид страхования необходим, если жилье приобретается на вторичном рынке. Таким образом заемщик защищает себя от потери права собственности. Если сделка признается незаконной, страховая выплатит компенсацию.

Страхование жизни. Страховка включает риски смерти заемщика, инвалидность, либо временную нетрудоспособность. В случае смерти или наступления инвалидности страховая компания погашает долги. Если заемщик временно нетрудоспособен, то выплаты будут временными.

Страхование от потери работы. В случае если заемщик будет уволен не по собственному желанию, страховая компания будет погашать кредит.

При оформлении ипотечного кредита обязательно страховать нужно только залоговое имущество. Все остальные виды страхования: титул, жизнь, от потери работы, оформляются по вашему усмотрению.

Стоит отметить, что у каждого банка свои условия по страхованию. Но, как правило, банки настаивают на оформлении всех видов страховок. Большое количество заемщиков говорят, что отказаться от них практически невозможно, так как в ипотечном договоре обозначены санкции, которые действуют в случае отказа.

Страховка по ипотеке не входит в стоимость кредита, а покупается отдельно у страховой компании. Банк может предложить вам своего страхового партнера, но выбрать компанию вы можете абсолютно любую самостоятельно. Далее страховка по ипотеке будет рассчитываться ежегодно от суммы основного долга.

Поэтому страховать нужно будет недвижимость, жизнь, право собственности. А в некоторых банках обязательным является страхование титула. В данном случае для выгодного страхования нужно оформить комплексный полис. Стоимость такой страховки не превышает 1% от ипотечного кредита.

Как говорилось выше, страхование жизни клиента и права собственности на жилье не являются обязательными. Тем не менее, в большинстве ситуаций заемщик вынужден застраховать жизнь и титул.

Титул страхуется в первые 3 года после покупки квартиры. Именно в этот период сделка может признаться недействительной. А жизнь нужно будет страховать весь период кредитования. То есть продлять полис необходимо ежегодно, пока будете выплачивать ипотеку (5, 10, 20 лет).

Почему заемщик вынужден будет согласиться на два данных вида страхования? Практически все банки привязывают факт страхования клиента к процентной ставке. Что это значит?

Банк может поднять ставку (на 0,5% — 2%) если заемщик не захочет страховаться.

В данном случае у многих возникает вопрос: «Имеют ли право банки поднимать % по ипотеке, если я не хочу оформлять страховку жизни и титула?». Да, банк правомерен устанавливать свои правила по ставке.

Обратите внимание! Банк не в праве заставлять клиента покупать полис в определенной компании. Клиент может выбрать любого страховщика из тех, которые аккредитованы. Также клиент может страховать жизнь в одной страховой, а имущество – в другой. И искать выгодные для себя варианты.

Фактически организация не навязывает вам страхование (это не законно), а своими условиями подталкивает клиента на это.

Оспорить правила банка никак нельзя. Поэтому, чтобы не платить по повышенной ставке, выгоднее оформить все необходимые страховки.

Поскольку отказаться от страхования нельзя, расскажем, как можно сэкономить.

Итоговая стоимость страховки по ипотеке зависит от тарифов, которые установлены страховой компанией. На цену влияют факторы, из-за которых повышается риск порчи недвижимости или наступления смерти заемщика.

На стоимость страхования жизни будут влиять такие факторы:

На стоимость страхования залогового имущества влияет:

На стоимость страхования права собственности влияют следующие факторы:

Как оформить ипотечную страховку по самому выгодному тарифу? Чтобы выбрать для страхования ипотеки страховщика, у которого страховка обойдется дешевле всего, нужно начать с того, в какой компании самый низкий процент на страхование.

Цена страхования ипотеки (жизни и квартиры) рассчитывается в зависимости от суммы остатка по кредиту. Страховка должна оформляться ежегодно, соответственно, ее цена будет пересчитываться в зависимости от новой суммы кредита.

Например, ипотечный кредит берется на 4 млн. рублей. В первый год, исходя из этой суммы, полис обойдется в 5 000 рублей. Через год сумма кредита уменьшается, поэтому страховка будет стоить ~ 4 500 и т.д.

В каждой страховой компании устанавливаются свои тарифы на ипотечное страхование. Для всех заемщиков они будут одинаковы.

| Согласие | 1 980 ₽ |

| Зетта Страхование | 2 141 ₽ |

| Росгосстрах | 2 293 ₽ |

| Ак Барс Страхование | 2 293 ₽ |

| Совкомбанк Страхование | 2 322 ₽ |

| ПАРИ | 2 325 ₽ |

| Югория | 2 587 ₽ |

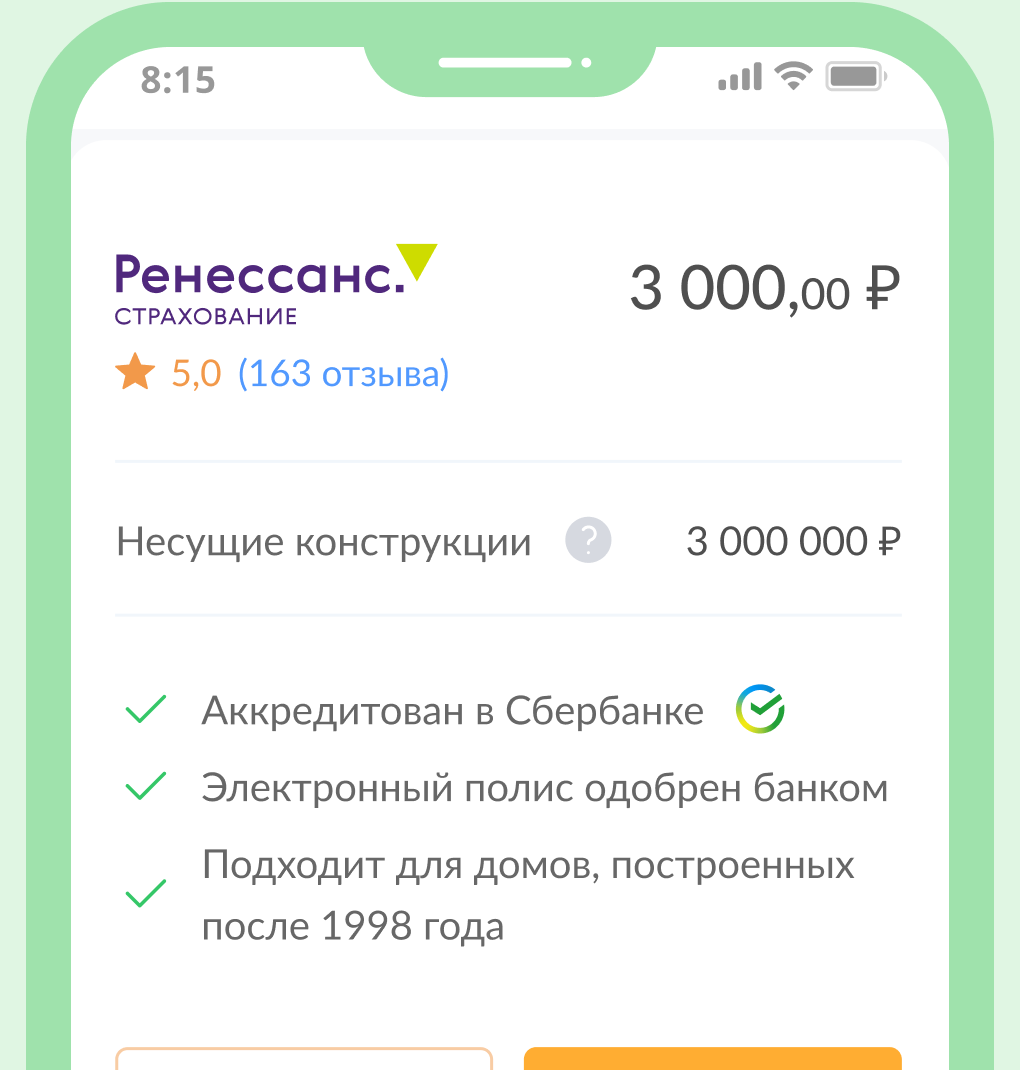

| Ренессанс Страхование | 2 646 ₽ |

| Абсолют Страхование | 2 700 ₽ |

| АльфаСтрахование | 2 940 ₽ |

*Указана средняя стоимость полиса при остатке долга 3 млн. рублей и с учетом скидки нашего сайта.

Нельзя однозначно ответить на данный вопрос, поскольку из вышесказанного ясно, что у разных страховых компаний будут устанавливаться индивидуальные тарифы по каждому клиенту. Нет страховщика, у которого выгодно было бы застраховаться всем. Поэтому стоит обращать внимание на общий рейтинг компании и количество положительных отзывов.

Сэкономить при оформлении страховки в любой компании вам помогут такие советы:

Чем моложе заемщик, тем меньше сумма страховки. Страховка необходима банку, ведь именно он потерпит убытки, если выплаты перестанут поступать, и именно ему страховая будет возмещать убытки. Поэтому возраст и здоровье – важные показатели для страховщиков.

Невыгодно страховать жизнь и имущество в страховой банка. Как говорилось выше, банк предложит своих партнеров, в страховки которых включена дополнительная комиссия за привлечение клиента (то есть за вас).

Можно отказаться от личного страхования. Страховать имущество необходимо по закону, но страхование жизни – это ваш выбор. Если конкретно в вашем банке никак нельзя отказаться от какого-то вида, то выбирайте комплексное страхование.

Оплата страховки в счет будущих периодов. Многие считают, что заплатив сразу, можно потом не думать про этот момент. Не нужно платить за страховку стразу за весь период, хотя банк будет это предлагать. Если через пол года вы решите продать квартиру, или возникнут непредвиденные обстоятельства, вы можете потерять около 200 тыс. рублей. Это не тот случай, когда стоит платить сразу. Нужно заключать договор с ежегодным платежом.

Покупка полиса на весь срок ипотеки. В банке требуют оформить страховку на весь период. Но нужно подписать договор со страховой только на 1 год, а потом продлить этот договор, либо перейти в другую страховую компанию. В противном случае, банк может каждый год повышать процент страхования. Покупая полис на год, вы сами можете выбирать выгодные условия у разных страховых.

Продажа квартиры после уплаты страховой премии. Если вы решили продать жилье, то лучше это делать за полгода до окончания страхового договора.

Любой вид страхования ипотеки доступен на нашем сайте. Страхование с Полис 812 это быстро, выгодно и удобно:

|

|

Оформление полиса происходит полностью онлайн без предоставления оригинальных документов. Для покупки необходимо:

500 в подарок на первую покупку страховки

ХОЧУ ПОЛУЧИТЬ!

Не нашел в списках АльфаБанка.

С ними не работаете или просто там нет скидок для продления полиса,

Нужно продлить по ипотеке.

Добрый день! По данному банку нет актуальных предложений от страховых компаний.

Здравствуйте. Планирую взять квартиру вторичка в ипотеку. Нужна страховка полная, со включением риска от потери работы не по своему согласию. На всякий случай. У вас есть такой вариант для меня?

Добрый вечер, у нас есть страхование жизни и здоровья заемщика и страхование недвижимости.

Рассчитать и оформить можно тут https://polis812.ru/mortgage#/

Нужны услуги

Добрый день! Все вопросы можете задать в чате на сайте https://polis812.ru/?partner_id=899

Добрый день, в какой страховой дешевле купить страховку жизни для ипотеки в СБЕРЕ?

Добрый день. В статье есть онлайн-калькулятор. Вы можете внести свои данные по ипотеке и вам будут показаны все результаты страховок. Как правило, самое дешевое страхование жизни у компании ПАРИ.