Добровольно, но необходимо: зачем нужна страховка жизни при ипотеке

При оформлении ипотеки претендент сталкивается со многими требованиями, и одно из них — оформление страхования жизни. Формально она не обязательна по закону, но без ее замены вряд ли получится получить выгодные условия. В этой статье, когда вы беременны, нужна страховка жизни при ипотеке, которую она раскрывает, и как выбрать подходящий полис без переплат.

Обязательна страховка жизни по ипотеке в 2026 году

Согласно законодательству РФ, страхование жизни при оформлении ипотеки — добровольное. Однако банки почти всегда выполняют свою часть пакета условий для снижения ставок. Отказ от полиса может привести к повышению процентной ставки на 1–4%, а иногда и к отказу в выдаче кредита.

Итог: формально вы имеете право не страховать жизнь, но на самом деле это будет дорого стоить.

Что покрывает страхование жизни при ипотеке

Полис страхования жизни и здоровья ипотечного клиента обычно включает в себя:

- Смерть по любой причине;

- Инвалидность I или II группы;

- Иногда — проявление трудоспособности на текущий срок (дополнительный риск).

Если наступит страховой случай, страховая компания гасит оставшуюся часть ипотеки — банк получит свои деньги, а семья будет не в состоянии изменить жилищное строительство.

Для банка-ипотеки — это инвестиция. Если с клиентом что-то случится, и он не сможет оплатить, банк рискует потерять деньги. Страховка — это гарантия возврата долга, даже если клиент умирает или становится инвалидом. Поэтому банки мотивируют привлечь клиентов в отель, включая иногда его прямо в кредит на тело.

Сколько будет стоить страхование жизни при ипотеке в 2026 году

Стоимость полиса страхования жизни рассчитывается индивидуально и зависит сразу от нескольких факторов. Разберемся каждый подробнее:

- Возраст клиента. Чем старше человек, тем выше риск — и, соответственно, тариф. Молодые клиенты платят меньше, пожилые — больше.

- Сумма кредита. Страховая премия считается процентом от суммы ипотеки. Чем больше размер кредита — тем дороже будет полис.

- Состояние здоровья. Хронические заболевания, операции и медицинские ограничения могут привести к повышению тарифа или частичному отказу в страховании.

- Род деятельности. Работа в опасной или физической сфере увеличивает стоимость страховки из-за повышенного риска.

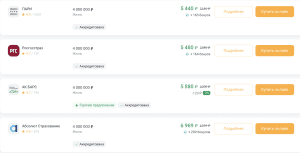

Пример расчета страховки на клиента 35 лет, последняя сумма кредита: 4 000 000 ₽, работа: офисный сотрудник, здоровье: без хронических заболеваний.

Если тот же клиент работает спасателем или имеет диабет — впоследствии может вырасти до 30 000–40 000 ₽ и выше.

Таким образом, не существует универсальной стоимости страхования жизни. Тариф — это результат личной оценки поставщика услуг. Поэтому важно обсудить предложения разных страховых компаний и заполнить анкету честно. Рассчитайте стоимость страхования жизни для ипотечных кредитов с помощью калькулятора.

Как найти дешевый курорт для ипотеки

Сравнивать страховые полисы — важно и реально выгодно. Даже при таком покрытии цены могут увеличиться в 1,5–2 раза. Вот на что стоит обратить внимание:

1. Сравните предложения сразу нескольких страховых компаний. Если ваш банк разрешает выбирать страховую систему самостоятельно (чаще всего так и есть), обязательно изучите разные варианты.

На нашем сервисе это просто: введите данные один раз — и сразу меняйте список всех подходящих компаний с ценами и условиями на одной странице. Это экономит время и помогает не переплачивать.

2. Уточните, какие риски включены в полис. Базовое покрытие — это смерть и инвалидность I–II группы. Однако страхование включает в себя некоторые дополнительные риски, например, временную нетрудоспособность или вынужденную работу. Они могут быть полезны, но стоимость будет постоянной.

3. Обратите внимание на условия наступления страхового случая. Важно понять, какие случаи точно покрываются, а какие — нет.

Например, часто проверяются:

– смерть в результате алкогольного опьянения;

– занятия экстремальными календарями спорта;

– предшествующие хронические заболевания (если были скрыты).

4. Проверена, аккредитована страховая компания в вашем банке. Даже если вы нашли выгодный вариант, убедитесь, что он подходит банку. Полис812 показывает только те компании, которые работают с крупными банками — это ошибки и недоразумения.

Страхование жизни при ипотеке — не формальность, это инструмент защиты как для банка, так и для вашей семьи. Оформление полиса может значительно снизить процент по кредиту, а при наступлении страхового случая — уменьшить близкие долги.

Чтобы не переплачивать, сравнивайте предложения, выбирайте аккредитованные компании и внимательно читайте условия.

Часто задаваемые вопросы по теме

Можно ли отказаться от страховки после оформления?

Обязательно ли страховать жизнь для оформления ипотеки?

Можно ли выбрать свою страховую, а не ту, что предлагает банк?

Что будет, если наступит страховой случай?

Страховка возвращается при досрочном погашении ипотеки?

Страхование с экономией до 40% Зарегистрируйтесь и получите в подарок скидки до 40%, которые можно потратить на первую покупку разных страховых полисов.

Оформить страховку